FBS se complace en compartir que hemos aumentado el apalancamiento en los índices a 1:500. Esto significa que puedes aprovechar al máximo la próxima volatilidad del mercado y potenciar tu estrategia de trading.

¿Por qué es esencial prestar atención al mercado de valores?

Se aproximan varios factores clave, como el Efecto septiembre, los cambios en la política monetaria de EE.UU. y la carrera presidencial de EE.UU., que probablemente causarán movimientos significativos en el mercado de valores. Al comprender estas influencias, puedes afinar tu estrategia de trading para este período crítico. En el siguiente artículo, exploraremos cada uno de estos factores en detalle.

Efecto septiembre

El efecto septiembre se refiere a los rendimientos históricamente débiles de los mercados bursátiles observados durante este mes que, en promedio, ha sido el mes más volátil para los mercados de valores y el US500.

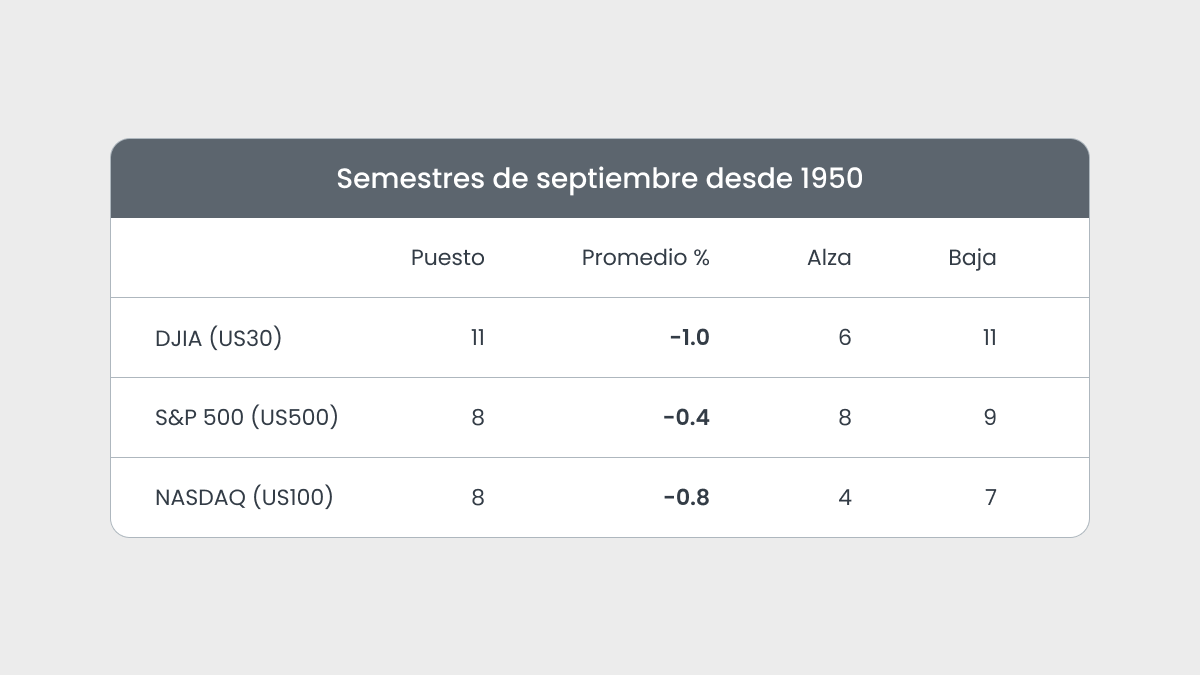

Desde 1950, septiembre ha sido el peor mes para los índices US30, US100 y US500. Septiembre falló cuatro años seguidos desde 1999 hasta 2002, después de cuatro años estables desde 1995 hasta 1998 durante el frenesí de la burbuja puntocom.

Sin embargo, vale la pena señalar que el Efecto septiembre se basa más en datos estadísticos a largo plazo de más de 100 años que en cualquier teoría o indicador financiero real. Es por eso que algunos inversores se ríen de este fenómeno y no lo toman muy en serio.

Existen varias teorías sobre el Efecto septiembre, así como un gran debate sobre su causa. Exploremos diferentes puntos de vista sobre este fenómeno y profundicemos en un análisis en detalle.

Una de las explicaciones más comunes es que el Efecto septiembre es simplemente una tendencia estacional. Históricamente, los meses de verano en el hemisferio Norte tienden a ser lentos para el mercado, ya que los inversores toman vacaciones y el volumen de trading disminuye. A medida que se acerca el otoño y la gente regresa al trabajo, el volumen de operaciones vuelve a aumentar, lo que eventualmente incrementa la volatilidad. Por otra parte, muchas empresas publican sus informes de ganancias trimestrales en septiembre, lo que puede provocar fluctuaciones en los precios de las acciones.

Otra teoría sugiere que el Efecto septiembre tiene más que ver con la psicología del inversor que con cualquier otra cosa. A medida que termina el verano, algunas personas tienden a ponerse más ansiosas y deprimidas, lo que podría conducir a un sentimiento negativo sobre el mercado.

Septiembre a menudo está lleno de incertidumbre política. En los EE.UU., marca el final del año fiscal federal, lo que desencadena debates sobre el presupuesto y los impuestos. Además, muchos países tienen elecciones en otoño, lo que crea incertidumbre económica y en el mercado.

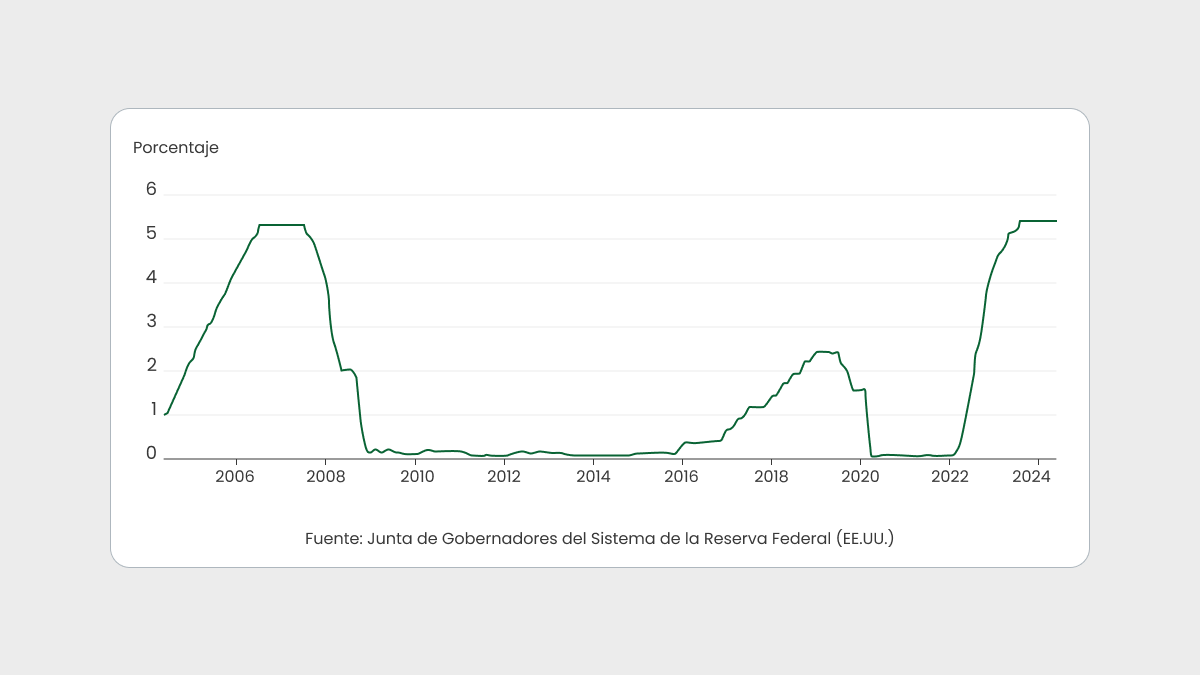

Finalmente, algunos analistas vinculan el Efecto septiembre con los cambios en las tasas de interés. El mercado de valores puede verse afectado a medida que los bancos centrales, como la Reserva Federal, ajustan las tasas.

La volatilidad de septiembre a menudo conduce a movimientos notables en el mercado. Con el aumento del apalancamiento, puedes posicionarte mejor para beneficiarte de estas fluctuaciones.

El NFP y la reunión del FOMC

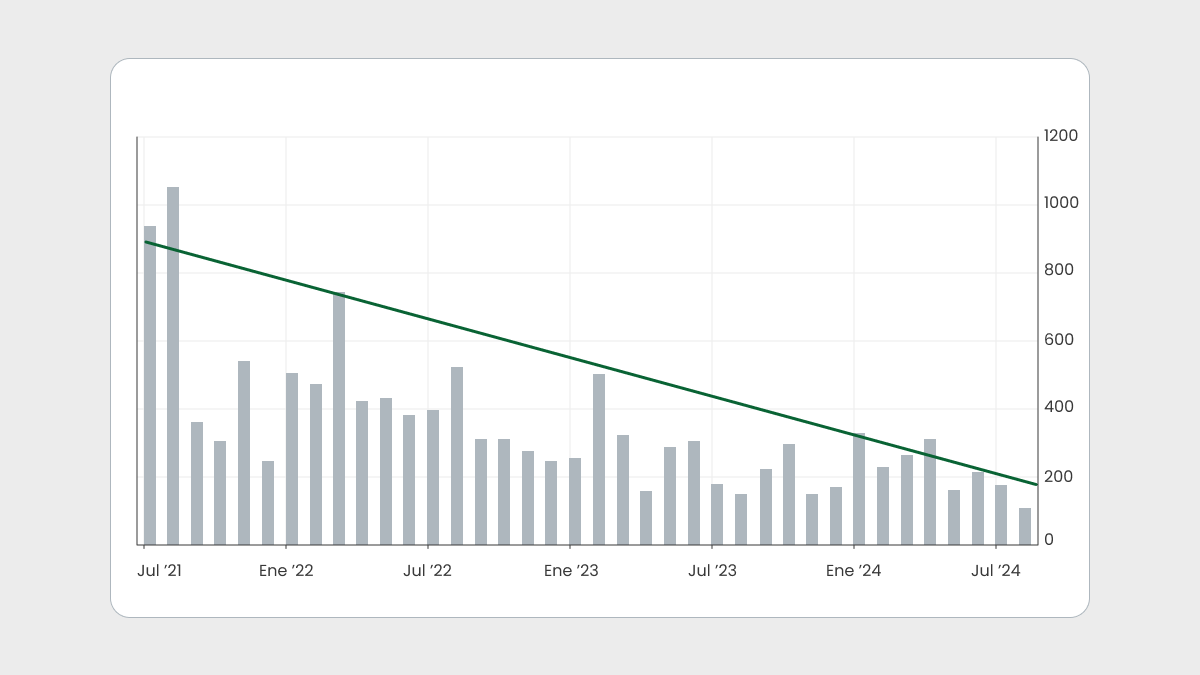

La reunión del FOMC de la semana pasada ya provocó una importante volatilidad en los mercados y la subida del US500 debido a la señal de Powel de próximos recortes de tasas en septiembre.

La publicación del NFP del viernes resultó peor de lo esperado, destacando la debilidad de la economía estadounidense y llevando a los funcionarios de la Fed a reforzar su visión de un recorte clave de tasas en septiembre. Esto provocó la caída del mercado de valores. Tales giros económicos conducen a cambios significativos en la dinámica del mercado, abriendo valiosas oportunidades de trading.

Es ampliamente conocido que la Fed de EE.UU. ya alcanzó su techo de tasas; la pregunta clave ahora es cuándo comenzará a bajarlas. La Reserva Federal reduce la tasa de fondos federales para estimular la actividad financiera cuando la economía se desacelera. Por lo general, los inversores y economistas ven las tasas de interés más bajas como catalizadores del crecimiento, lo que beneficia los préstamos personales y corporativos. Esto, a su vez, conduce a mayores ganancias y fortalece la economía.

Los consumidores gastan más porque las tasas de interés más bajas les hacen sentir que finalmente pueden permitirse comprar más bienes y servicios. Las empresas pueden financiar operaciones, adquisiciones y expansiones a una tasa más baja, aumentando sus ganancias potenciales. Esto, a su vez, conduce a precios de acciones más altos.

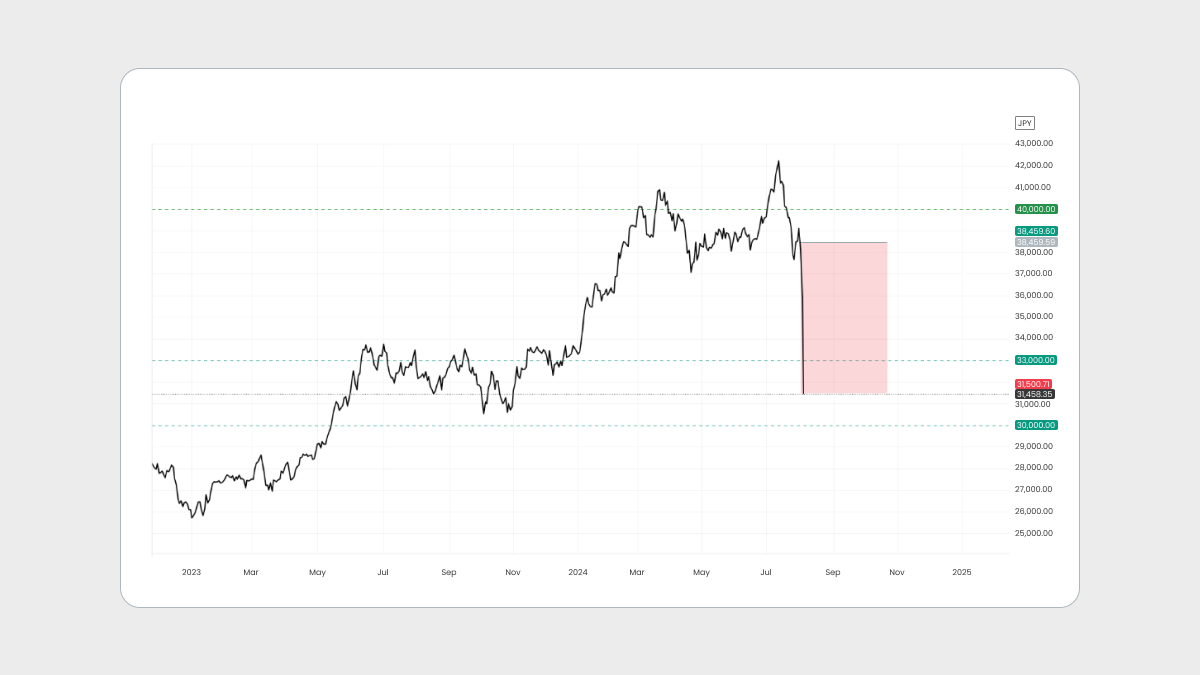

Sin embargo, los recortes de tasas no siempre han conducido a resultados positivos, como los recortes de 2007 que precedieron a la crisis financiera de 2008 y los recortes de 2019 que llevaron al colapso del mercado en 2020. Como vemos ahora, estas acciones provocaron una avalancha en los índices asiáticos y estadounidenses. Por ejemplo, el JP225 cayó un 12% en la apertura de la sesión de trading del lunes. No obstante, en FBS puedes capitalizar tanto las subidas como las caídas del mercado, ya que la alta volatilidad presenta amplias oportunidades de trading.

Elecciones en EE.UU.

Históricamente, los mercados estadounidenses experimentan una gran volatilidad durante las elecciones presidenciales.

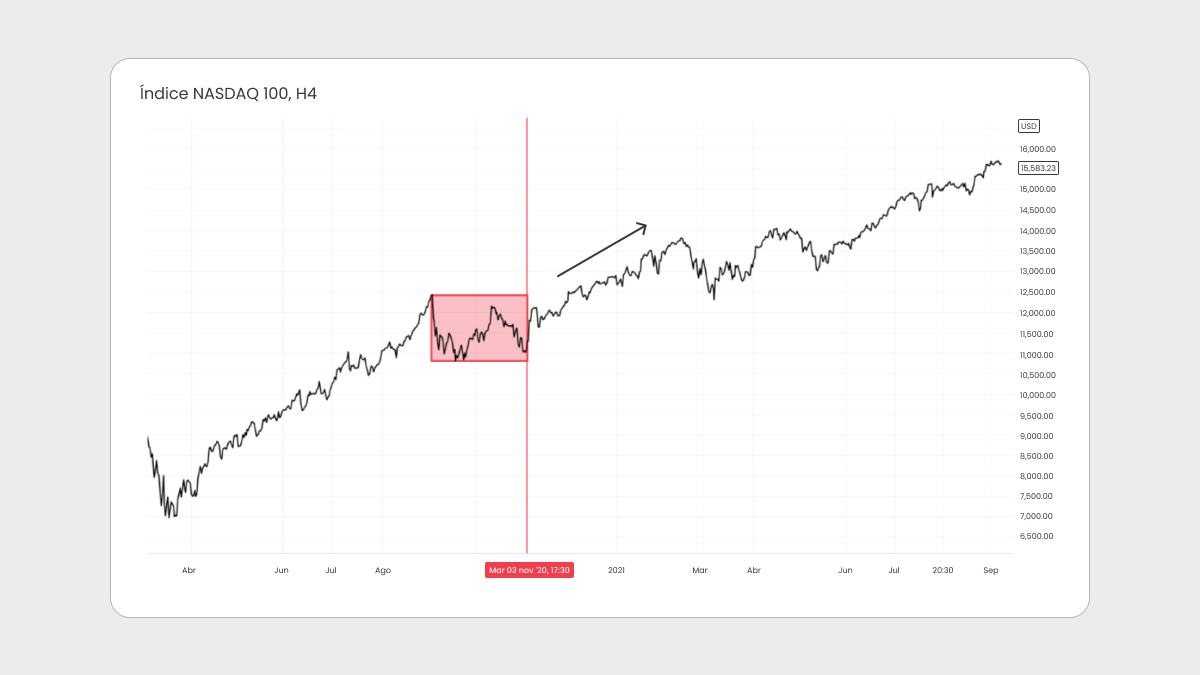

En la última carrera presidencial en 2020, el índice Nasdaq (US100) experimentó una intensa volatilidad y movimiento lateral antes de la jornada electoral. Sin embargo, los mercados mostraron una tendencia al alza después de las elecciones.

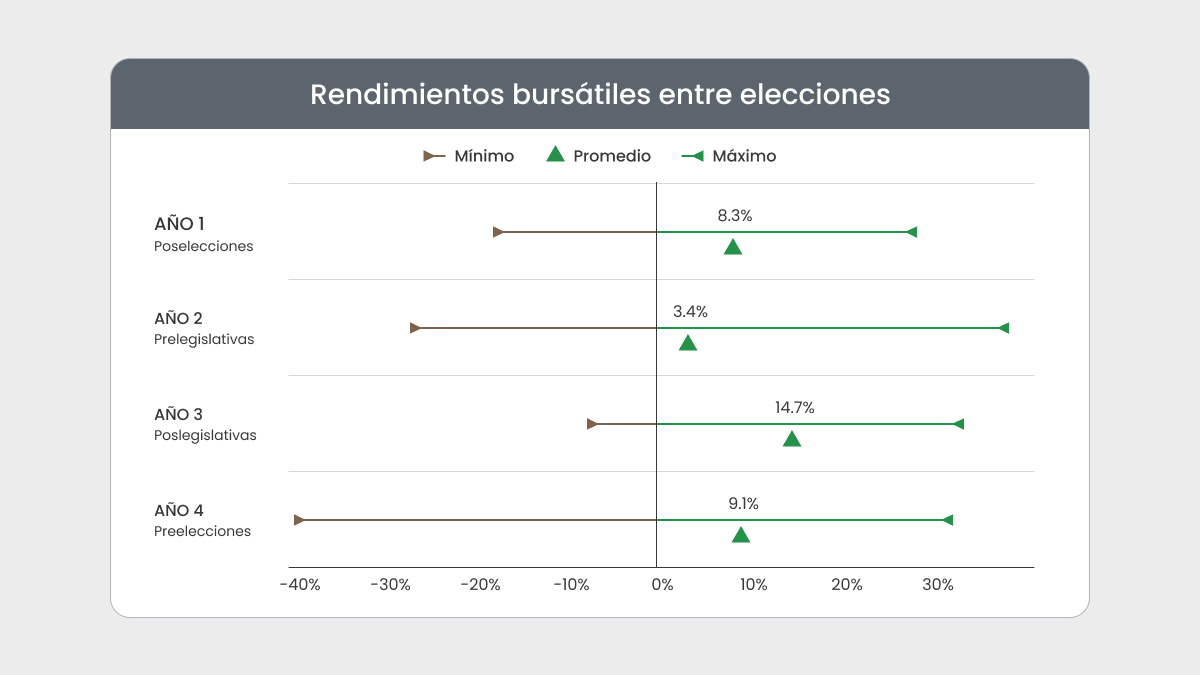

La investigación indica que, desde 1950, el rendimiento promedio de las acciones estadounidenses durante los años electorales ha sido del 9.1%. Las condiciones promedio históricas del mercado de valores durante los períodos de 12 meses entre elecciones revelan lo siguiente:

en el primer año después de una elección, el rendimiento del US500 promedió un 8.3%

en el segundo año, 3.4%

en el tercer año, 14.7%

y en el cuarto año, 9.1%

Este año, el mundo está observando de cerca las próximas elecciones presidenciales de Estados Unidos el 28 de noviembre. Faltando tres meses, las noticias están inundadas de actualizaciones relacionadas con este evento. El mercado responde a esta información. Por ejemplo, después del intento de asesinato del expresidente Trump, experimentó un aumento significativo y luego se estabilizó en los días siguientes.

Tampoco está claro si el mercado prefiere otra administración Trump, una continuación de la de Biden o un Gobierno diferente liderado por los demócratas. Parece más probable que el mercado no tenga una preferencia fuerte.

Las reacciones en los mercados de tasas han sido moderadas. La salida de Biden tuvo un impacto limitado en estos mercados, con cambios menores en los rendimientos.