Dengan senang hati, kami mengumumkan bahwa FBS telah meningkatkan leverage di indeks menjadi 1:500. Ini berarti Anda dapat memanfaatkan volatilitas pasar yang akan datang dan meningkatkan strategi trading.

Mengapa penting untuk memperhatikan pasar saham?

Ada beberapa faktor utama yang akan datang, seperti Efek September, perubahan kebijakan moneter AS, dan pemilihan presiden AS, yang kemungkinan besar akan menyebabkan pergerakan signifikan di pasar saham. Dengan memahami pengaruh-pengaruh ini, Anda dapat mempertajam strategi trading untuk periode kritis ini. Dalam artikel berikut, kita akan membahas setiap faktor ini secara mendetail.

Efek September

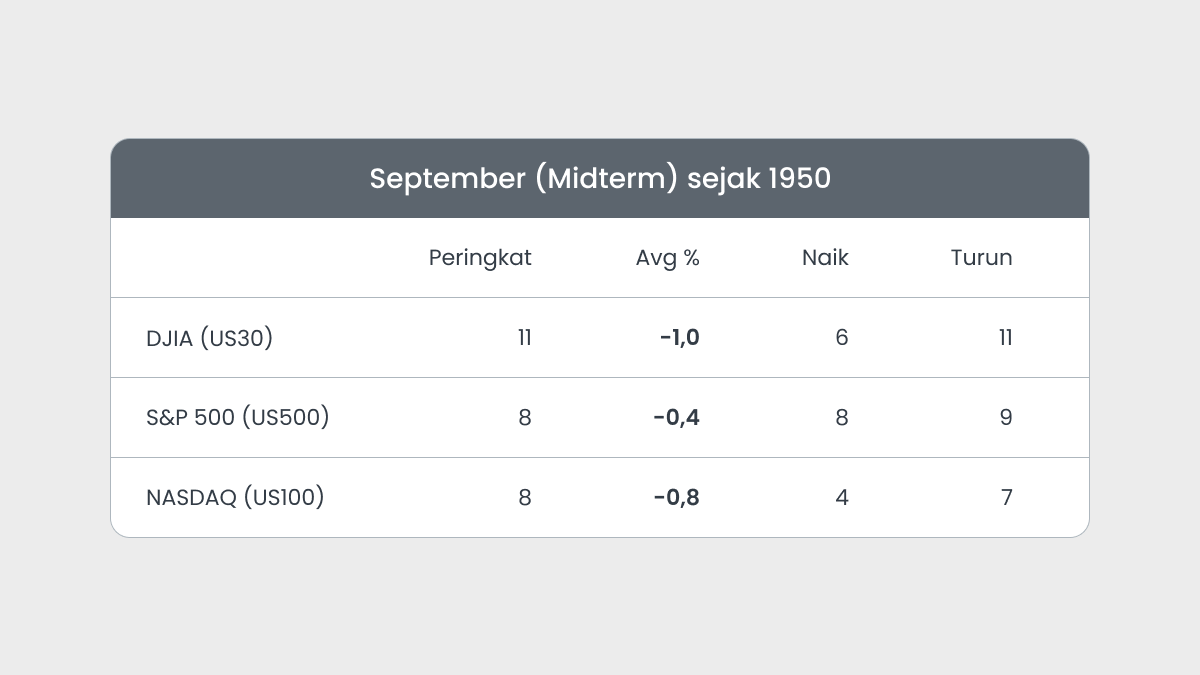

Efek September mengacu pada pengembalian pasar saham yang secara historis lemah yang diamati terjadi selama bulan September. Secara rata-rata, September adalah bulan yang paling tidak stabil untuk pasar saham dan US500.

Sejak 1950, September adalah bulan terburuk untuk US30, US100, dan US500. September mengalami kegagalan empat tahun berturut-turut dari 1999 hingga 2002 setelah empat tahun yang stabil dari 1995 hingga 1998 dalam hiruk-pikuk gelembung dot-com.

Namun, perlu dicatat bahwa Efek September lebih didasarkan pada data statistik jangka panjang selama lebih dari 100 tahun, dan bukan pada teori atau indikator keuangan yang sebenarnya. Itulah sebabnya beberapa investor tidak menganggap fenomena ini terlalu serius dan suka mengolok-oloknya.

Ada berbagai teori mengenai Efek September dan juga banyak perdebatan mengenai penyebabnya. Mari kita jelajahi berbagai sudut pandang yang berbeda tentang fenomena ini dan selami analisis yang mendalam.

Salah satu penjelasan yang paling umum adalah bahwa Efek September hanyalah tren musiman. Secara historis, bulan-bulan musim panas cenderung lambat untuk pasar karena investor berlibur dan volume trading menurun. Ketika musim gugur mendekat dan orang-orang kembali bekerja, volume trading meningkat lagi, yang pada akhirnya meningkatkan volatilitas. Selain itu, banyak perusahaan merilis laporan keuangan kuartalan di bulan September, yang dapat menyebabkan harga saham berfluktuasi.

Teori lain menyatakan bahwa Efek September lebih berkaitan dengan psikologi investor, dan bukan hal lainnya. Ketika musim panas berakhir, beberapa orang cenderung menjadi lebih cemas dan tertekan, yang dapat menyebabkan sentimen negatif terhadap pasar.

Bulan September sering kali dipenuhi dengan ketidakpastian politik. Di AS, bulan ini menandai akhir tahun fiskal federal, yang memicu perdebatan anggaran dan pajak. Selain itu, banyak negara mengadakan pemilihan umum, menciptakan ketidakpastian ekonomi dan pasar.

Hal yang terakhir, beberapa analis mengaitkan Efek September dengan perubahan suku bunga. Pasar saham dapat terpengaruh ketika bank sentral, seperti Federal Reserve, menyesuaikan suku bunga.

Volatilitas bulan September sering kali menyebabkan pergerakan pasar yang penting, dan dengan peningkatan leverage, Anda dapat memposisikan diri dengan lebih baik untuk mendapatkan keuntungan dari fluktuasi ini.

Rapat NFP dan FOMC

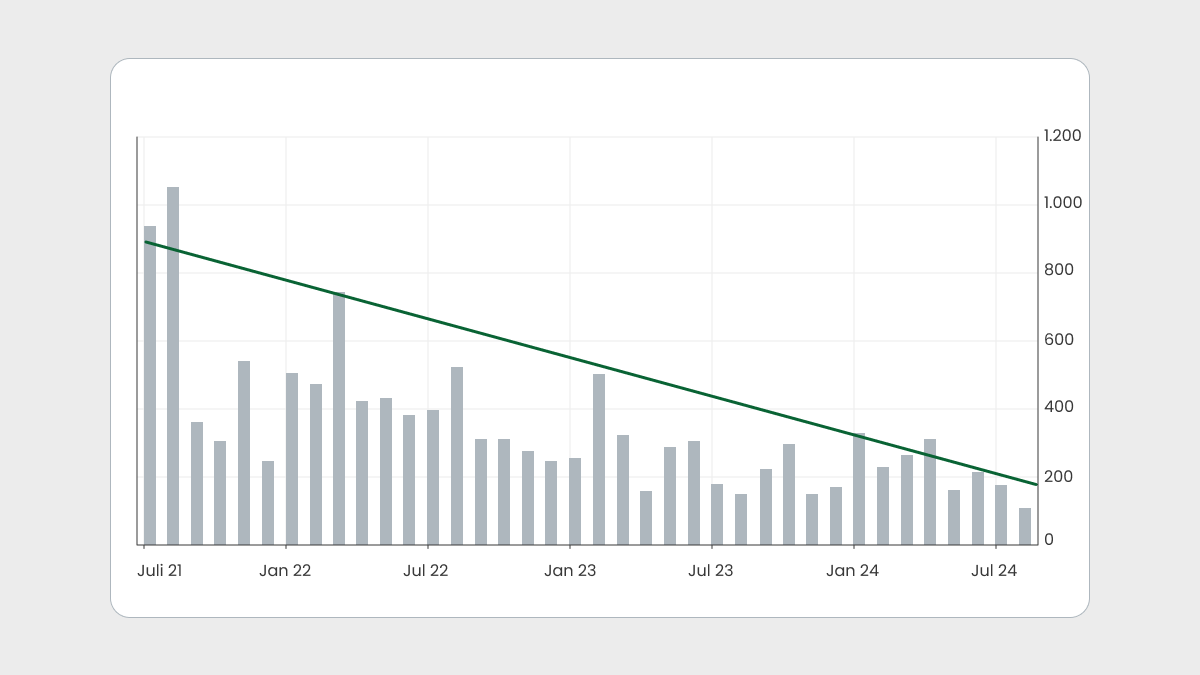

Rapat FOMC minggu lalu telah menghasilkan volatilitas pasar yang signifikan dan kenaikan US500 karena sinyal Powel tentang penurunan suku bunga yang akan datang pada bulan September.

Rilis NFP pada hari Jumat lebih buruk dari yang diperkirakan, menyoroti kelemahan ekonomi AS dan membuat para pejabat The Fed memperkuat pandangan mereka mengenai penurunan suku bunga di bulan September. Hal ini menyebabkan pasar saham jatuh. Pergeseran ekonomi seperti itu menyebabkan perubahan signifikan dalam dinamika pasar, membuka peluang trading yang berharga.

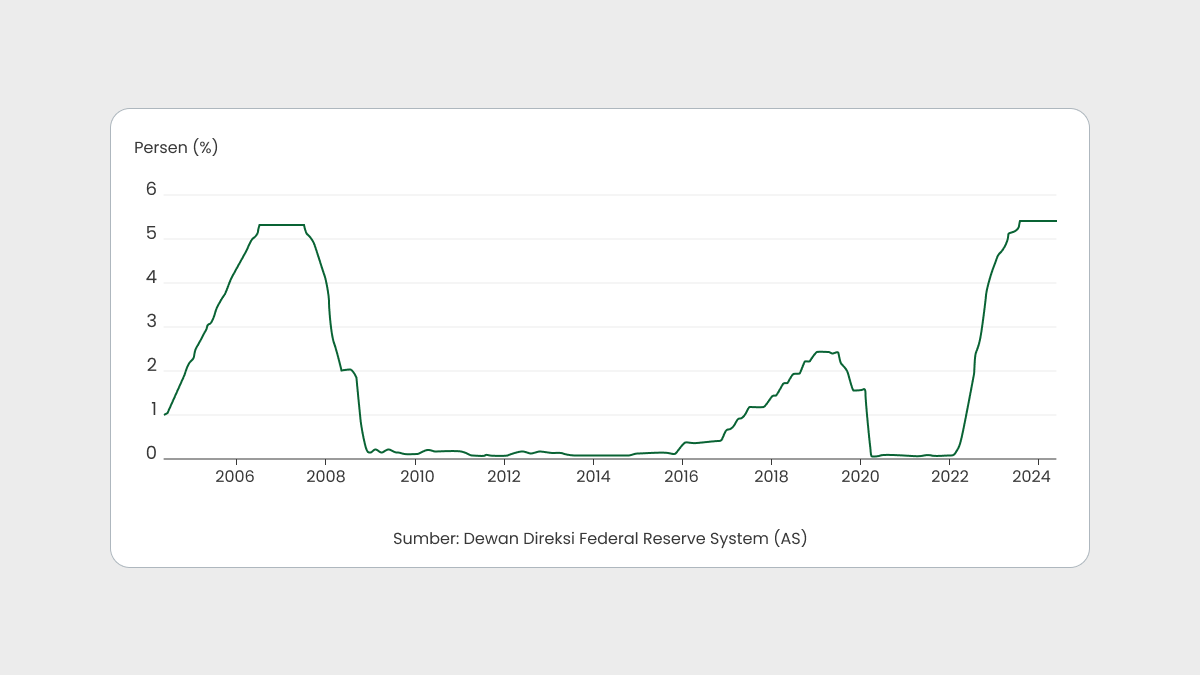

Telah diketahui secara luas bahwa Fed AS telah mencapai batas atas suku bunga; pertanyaan utamanya sekarang adalah kapan suku bunga akan mulai diturunkan? Federal Reserve menurunkan suku bunga dana federal untuk merangsang aktivitas keuangan ketika ekonomi melambat. Biasanya, investor dan ekonom melihat suku bunga yang lebih rendah sebagai katalisator pertumbuhan, yang menguntungkan pinjaman pribadi dan perusahaan. Hal ini, pada gilirannya, mengarah kepada keuntungan yang lebih tinggi dan ekonomi yang kuat.

Konsumen secara luas akan membelanjakan lebih banyak karena suku bunga yang lebih rendah akan membuat mereka merasa mampu membeli lebih banyak barang dan jasa. Perusahaan dapat membiayai operasi, akuisisi, dan ekspansi dengan suku bunga yang lebih rendah, sehingga meningkatkan potensi pendapatan. Hal ini, pada gilirannya, akan menyebabkan harga saham yang lebih tinggi.

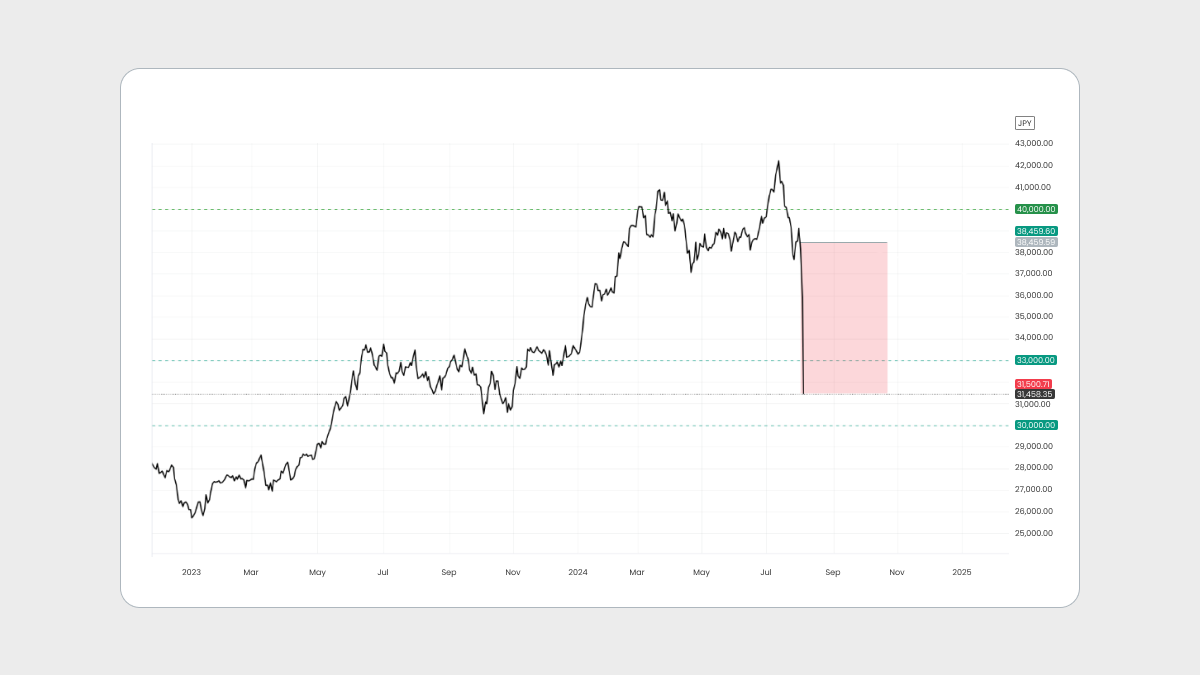

Namun, penurunan suku bunga secara historis tidak selalu memberikan hasil yang positif, misalnya penurunan tahun 2007 sebelum krisis keuangan 2008 dan penurunan tahun 2019 yang menyebabkan jatuhnya pasar tahun 2020. Seperti yang kita lihat sekarang, tindakan ini telah menjatuhkan indeks Asia dan AS. Contohnya, JP225 turun 12 persen di pembukaan sesi trading hari Senin. Namun, Anda dapat memanfaatkan kenaikan dan penurunan pasar di FBS, karena volatilitas yang tinggi menghadirkan banyak peluang trading.

Pemilu AS

Secara historis, pasar AS mengalami volatilitas yang signifikan selama pemilihan presiden AS.

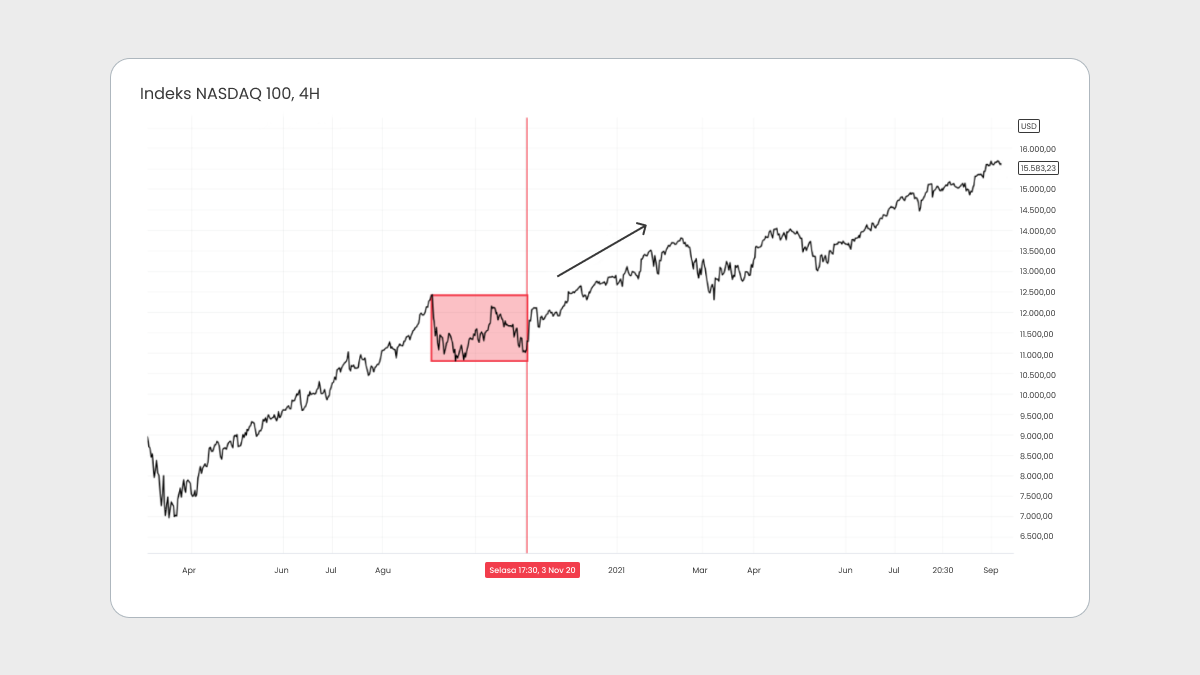

Di pemilihan presiden terakhir pada tahun 2020, Indeks Nasdaq (US100) mengalami volatilitas yang tinggi dan pergerakan sideways sebelum Hari Pemilihan. Namun, pasar mengalami tren kenaikan setelah pemilihan.

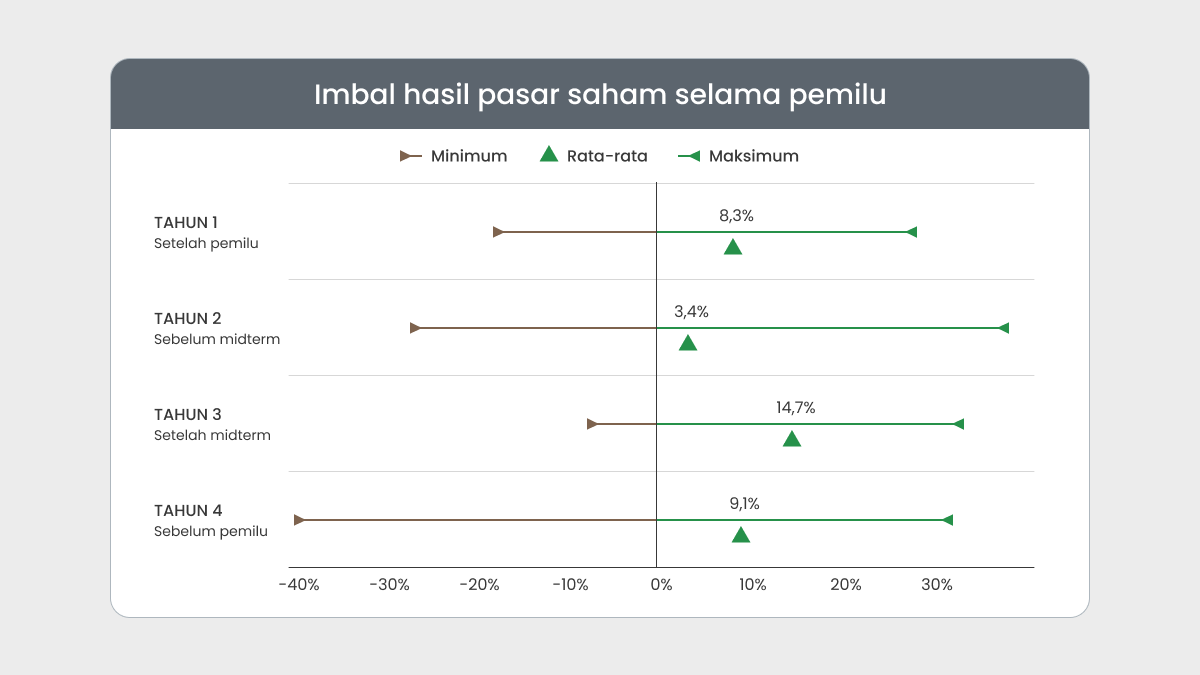

Riset menunjukkan bahwa sejak 1950, rata-rata imbal hasil saham AS selama tahun-tahun pemilu adalah 9,1%. Kondisi rata-rata historis pasar saham selama periode 12 bulan antara pemilihan umum menunjukkan hal berikut:

pada tahun pertama setelah pemilu, rata-rata pengembalian US500 mencapai 8,3%;

pada tahun kedua, 3,4%;

pada tahun ketiga, 14,7%;

dan pada tahun keempat, 9,1%.

Tahun ini, dunia mengamati dengan saksama pemilihan presiden AS yang akan berlangsung pada tanggal 28 November. Dengan tiga bulan tersisa, berita dibanjiri dengan pembaruan terkait pemilu. Pasar merespons informasi ini; misalnya, setelah percobaan pembunuhan terhadap mantan Presiden Trump, pasar mengalami kenaikan yang signifikan sebelum stabil pada hari-hari berikutnya.

Juga tidak jelas jika pasar lebih menyukai pemerintahan Trump kedua, kelanjutan pemerintahan Biden, atau pemerintahan yang dipimpin oleh Partai Demokrat. Tampaknya pasar tidak memiliki preferensi yang kuat.

Reaksi di pasar suku bunga telah diredam. Pengunduran diri Biden memiliki dampak yang terbatas di pasar suku bunga, dengan perubahan kecil pada imbal hasil.