FBS ingin mengumumkan bahawa kami telah meningkatkan leveraj untuk indeks kepada 1:500. Ini bermakna anda boleh memerah manfaat semaksimumnya daripada kemeruapan pasaran yang akan datang dan supercharge strategi trading anda.

Mengapakah penting pasaran saham wajar anda berikan perhatian?

Terdapat beberapa faktor utama yang sedang berlegar di ufuk pasaran, seperti September Effect, angin perubahan dalam dasar monetari AS, dan pilihanraya presiden AS, yang boleh mendorong pergerakan yang besar dalam pasaran saham. Dengan memahami pengaruh-pengaruh ini, anda boleh melaras strategi trading anda untuk tempoh yang kritikal ini. Dalam artikel berikut, kami akan mengupas setiap faktor ini secara terperinci.

September Effect

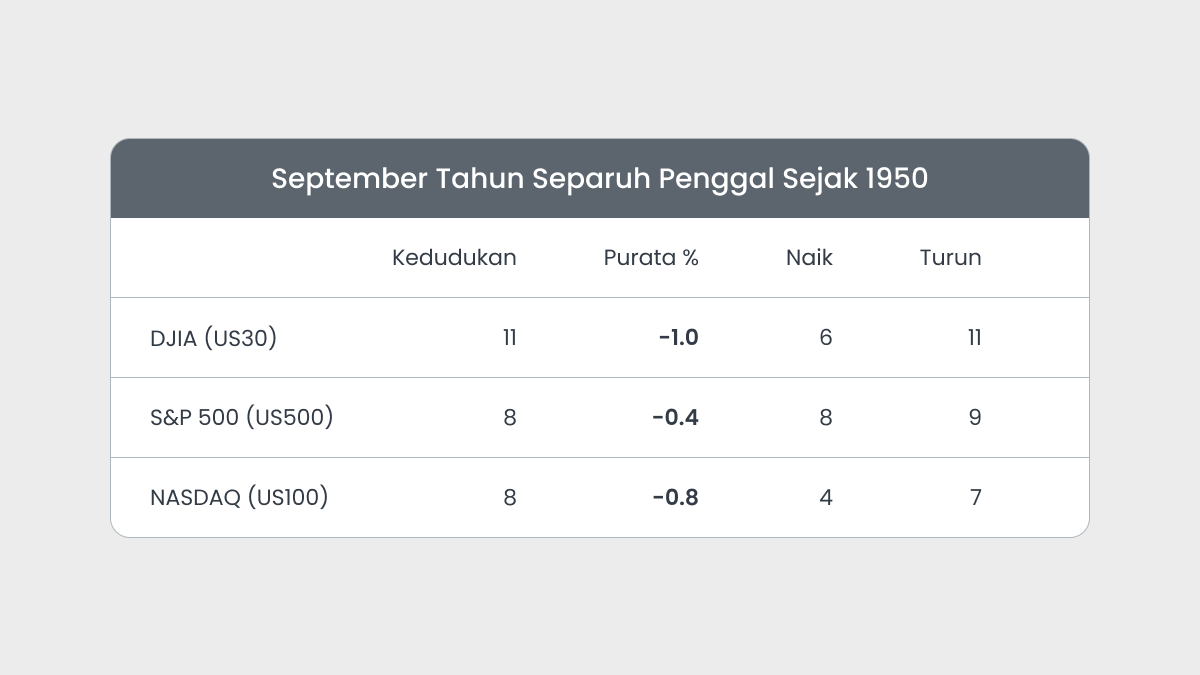

Kesan September merujuk pada fenomena historikal bilamana pada hampir setiap bulan September pasaran saham dilihat memberikan pulangan yang lemah. Secara purata, September telah adalah bulan yang paling meruap untuk pasaran saham dan US500.

Sejak 1950, September telah adalah bulan yang paling teruk untuk US30, US100 dan US500. September gagal empat tahun berturut-turut dari 1999 hingga 2002 selepas empat tahun yang stabil dari 1995 hingga 1998 semasa gelembung dot-com sedang menjadi satu kegilaan.

Walau bagaimanapun, anda perlu maklum bahawa The September Effect adalah berdasarkan pada data statistik jangka panjang sepanjang tempoh lebih 100 tahun, berbanding teori atau indikator kewangan sebenar. Itulah sebabnya mengapa sebilangan pelabur tidak memandang fenomena ini dengan serius dan suka mempersendakannya.

Terdapat pelbagai teori mengenai September Effect serta banyak perdebatan mengenai penyebabnya. Jom kita terokai pelbagai sudut pandangan yang berbeza mengenai fenomena ini dan menganalisisnya dengan mendalam.

Salah satu penjelasan yang paling lazim diberikan adalah bahawa September Effect itu hanyalah satu trend yang bermusim. Secara historikalnya, pasaran cenderung lebih perlahan pada bulan-bulan musim panas kerana ramai pelabur bercuti justeru volum urusniaga merosot di pasaran. Apabila musim luruh semakin dekat dan orang ramai kembali bekerja, volum urusniaga meningkat lagi, membawa kepada peningkatan kemeruapan. Tidak cukup dengan itu, banyak syarikat mengeluarkan laporan pendapatan suku tahunan mereka pada bulan September, yang boleh menyebabkan harga saham turun dan naik.

Satu lagi teori lain mencadangkan bahawa September Effect sebenarnya adalah kesan dari psikologi pelabur berbanding faktor yang lain. Apabila musim panas berakhir, sebahagian orang cenderung menjadi lebih cemas dan tertekan, yang dikatakan boleh membawa kepada sentimen yang negatif mengenai pasaran.

September sering penuh dengan ketidakpastian politik. Di Amerika Syarikat, ia adalah penghujung tahun fiskal persekutuan, yang mencetus perbahasan belanjawan dan cukai. Tambahan pula, banyak negara mengadakan pilihanraya pada musim luruh, mewujudkan ketidakpastian ekonomi dan pasaran.

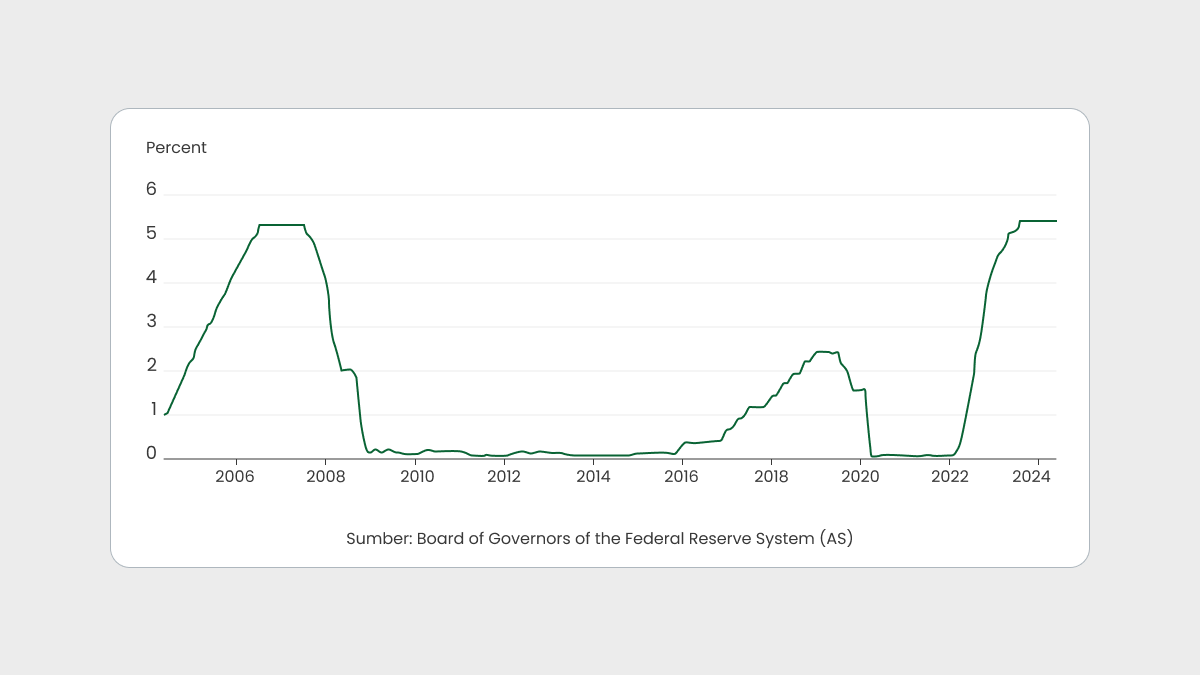

Akhir sekali, beberapa penganalisis mengaitkan September Effect dengan perubahan kadar faedah. Pasaran saham boleh terjejas kerana bank pusat seperti Federal Reserve melaras semula kadar faedah.

Kemeruapan bulan September sering membawa kepada pergerakan pasaran yang ketara, dan dengan leveraj yang ditingkatkan, anda berada di posisi yang lebih baik untuk memerah manfaat daripada turun naik ini.

Mesyuarat NFP dan FOMC

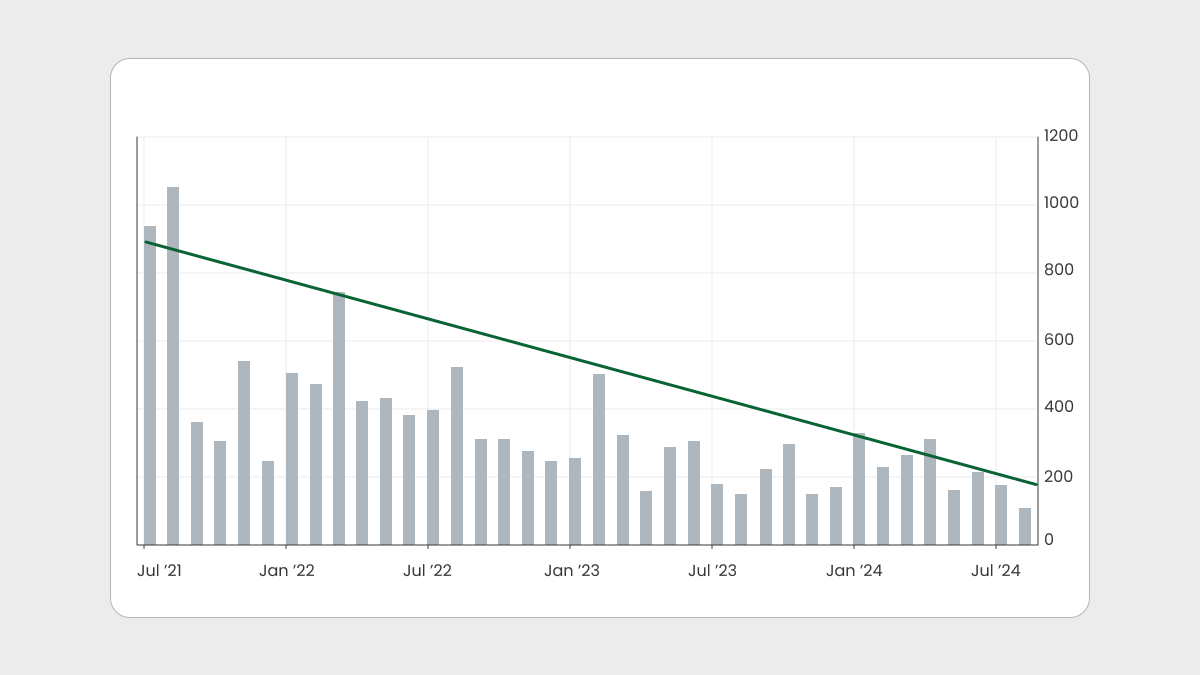

Mesyuarat FOMC minggu lalu telah mencetus kemeruapan yang besar di pasaran dan kenaikan US500 kesan dari petunjuk yang diberikan oleh Powel mengenai pemotongan kadar pada bulan September.

Pengumuman NFP pada hari Jumaat ternyata lebih buruk daripada yang dijangkakan, menonjolkan kelemahan ekonomi AS dan mendorong para pegawai Fed mengukuhkan pendirian mereka mengenai pemotongan kadar utama pada bulan September. Ini telah menyebabkan pasaran saham jatuh. Anjakan ekonomi sedemikian membawa kepada perubahan ketara dalam dinamik pasaran, membuka peluang trading yang berharga.

Umum sudah pun maklum bahawa kadar Fed AS telah mencapai tahap siling; persoalan utama sekarang adalah bila ia akan mula menurunkan kadar. Rizab Persekutuan menurunkan kadar dana persekutuan untuk merangsang aktiviti kewangan apabila ekonomi berjalan dengan perlahan. Biasanya, pelabur dan ahli ekonomi melihat kadar faedah yang lebih rendah sebagai pemangkin pertumbuhan, yang memberi manfaat kepada pinjaman peribadi dan korporat. Ini seterusnya membawa kepada keuntungan yang lebih tinggi dan ekonomi yang kukuh.

Pengguna akan lebih banyak berbelanja kerana kadar faedah yang lebih rendah akan membuat mereka merasa bahawa mereka akhirnya mampu membeli lebih banyak barang dan perkhidmatan. Syarikat-syarikat boleh membiayai operasi, pengambilalihan, dan pengembangan pada kadar yang lebih rendah, meningkatkan potensi pendapatan mereka. Ini seterusnya akan membawa kepada harga saham yang lebih tinggi.

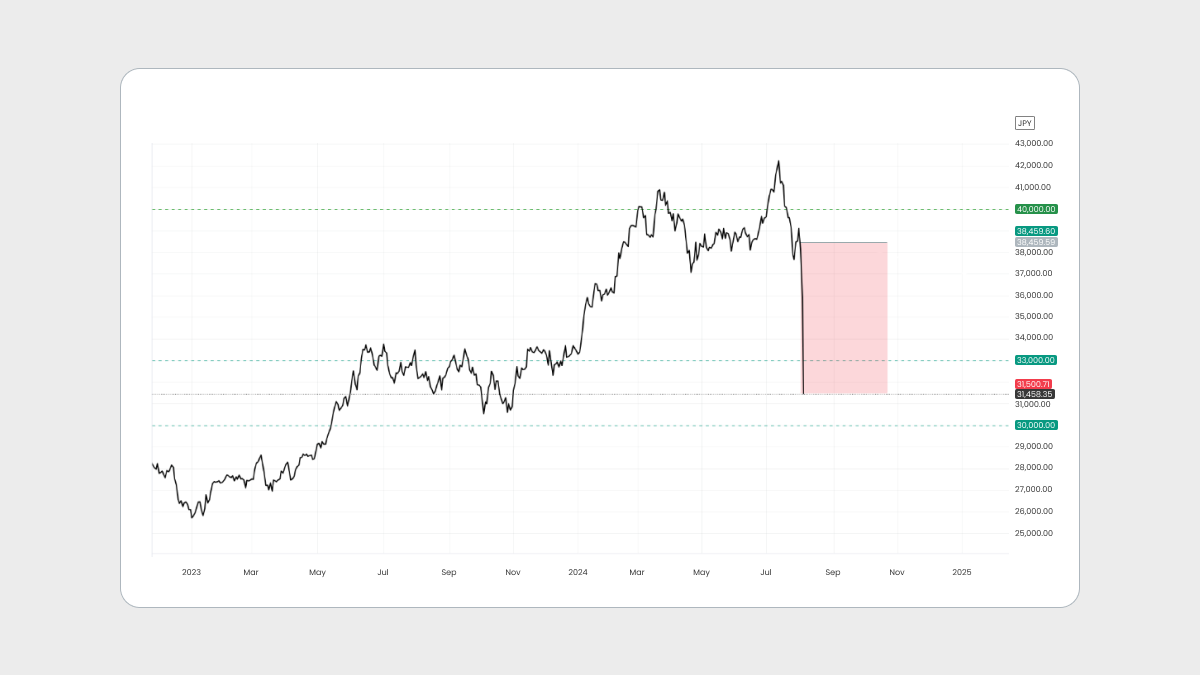

Walau bagaimanapun, berdasarkan sejarah pemotongan kadar tidak semestinya membawa kepada hasil yang positif — seperti pemotongan kadar pada tahun 2007 sebelum krisis kewangan 2008 dan pemotongan kadar 2019 sebelum pasaran menjunam pada tahun 2020. Seperti yang kita lihat sekarang, tindakan ini telah menjejaskan indeks Asia dan AS. Sebagai contoh, JP225 jatuh sebanyak 12 peratus pada pembukaan sesi perdagangan pada hari Isnin. Walau bagaimanapun, anda boleh memanfaatkan kedua-dua kenaikan dan kejatuhan pasaran di FBS, kerana kemeruapan harga yang tinggi memberikan cukup banyak peluang trading.

Pilihanraya Amerika Syarikat

Berdasarkan rekod silam, pasaran AS mengalami turun naik yang ketara ketika pilihanraya presiden AS.

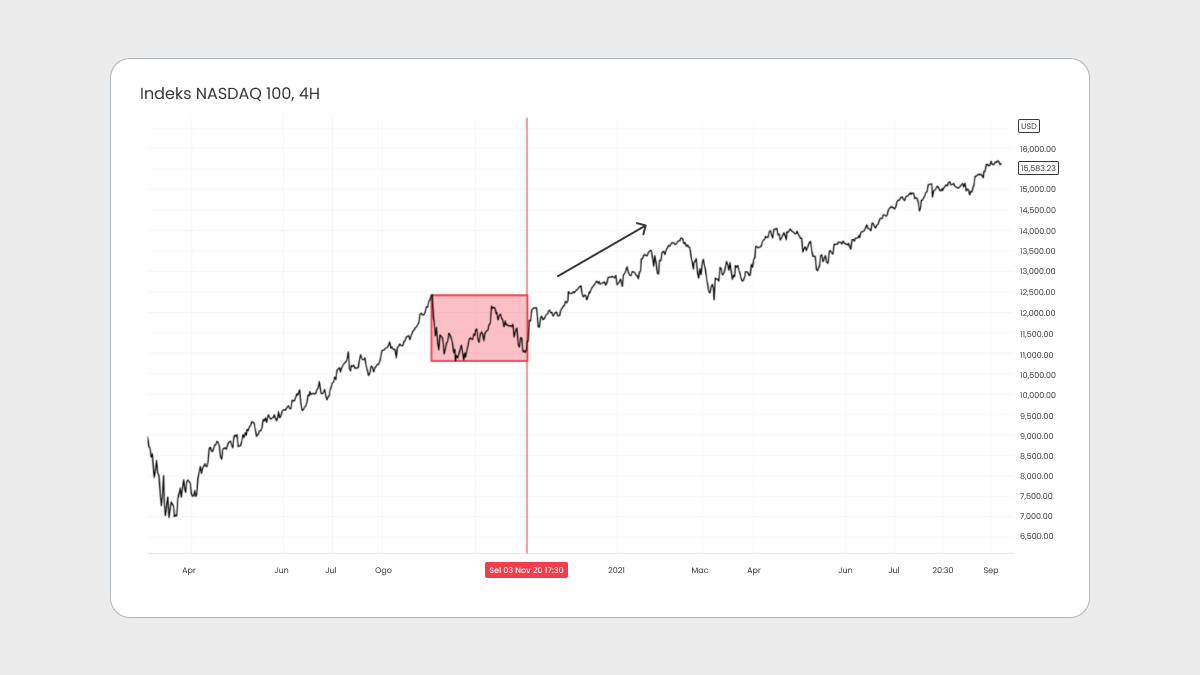

Dalam pilihanraya presiden terakhir pada tahun 2020, Indeks Nasdaq (US100) mengalami pergerakan mendatar dan turun naik yang sengit sebelum Hari Pilihanraya. Walau bagaimanapun, pasaran melihat trend menaik selepas pilihan raya.

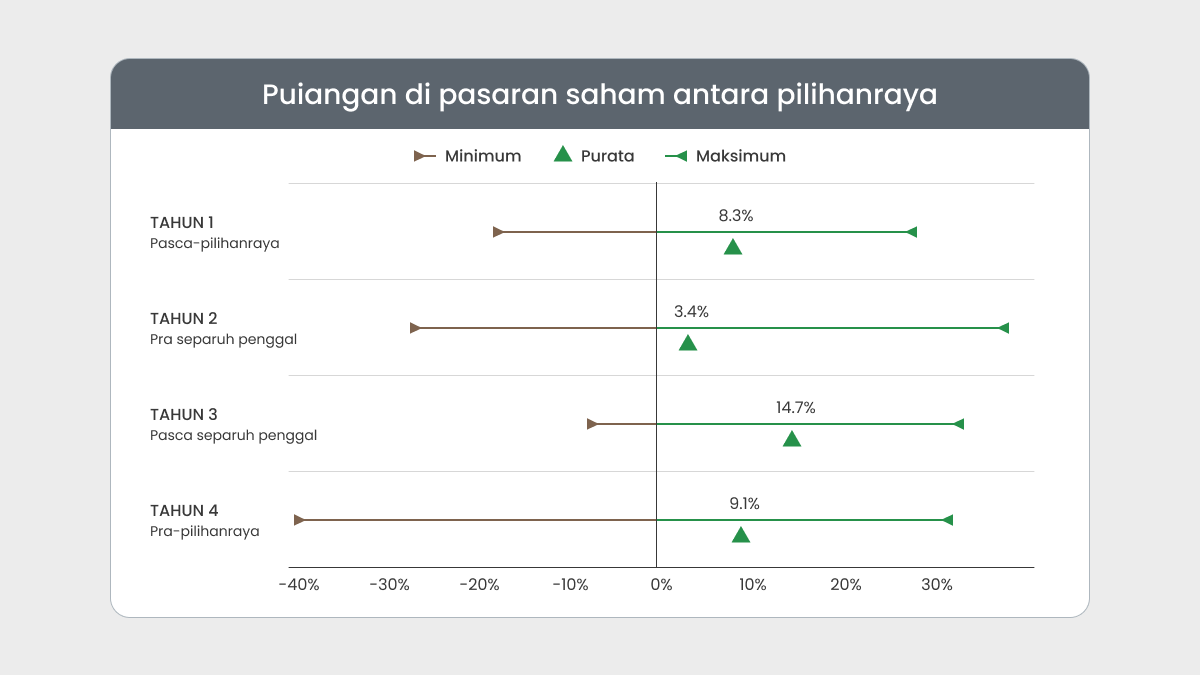

Kajian mendapati bahawa sejak tahun 1950, purata pulangan saham AS pada tahun pilihanraya adalah 9.1%. Purata historikal keadaan pasaran sejarah dalam tempoh 12 bulan antara pilihanraya mendedahkan perkara berikut:

pada tahun pertama selepas pilihanraya, purata pulangan US500 adalah 8.3%;

pada tahun kedua, 3.4%;

pada tahun ketiga, 14.7%;

dan pada tahun keempat, 9.1%.

Tahun ini, dunia memerhatikan dengan teliti pilihanraya presiden AS yang seterusnya pada 28 November. Dengan berbaki cuma tiga bulan lagi, siaran berita dibanjiri dengan perkembangan terkini berkaitan pilihanraya. Pasaran bertindak balas terhadap maklumat ini; sebagai contoh, selepas percubaan pembunuhan terhadap bekas Presiden Trump, pasaran menyaksikan kenaikan yang ketara sebelum ia menstabil pada hari-hari berikutnya.

Ia juga tidak jelas sama ada pasaran lebih suka jika Trump mentadbir sekali lagi, Biden terus menjadi presiden, atau kerajaan Demokrat dipimpin oleh ahli politik lain. Tampaknya seperti pasaran tidak cenderung dengan kuat kepada mana-mana pilihan.

Reaksi di pasaran kadar telah berubah. Pengunduran Biden mempunyai kesan yang terhad terhadap pasaran kadar, dengan perubahan yang kecil pada hasil.